Il mondo dei pagamenti digitali è in costante cambiamento, grazie sia alla capacità innovativa degli attori del mercato, sia ai cambiamenti nel quadro normativo promossi dalle autorità. Il connubio di questi due elementi permette al consumatore di vivere un’esperienza di pagamento sempre più innovativa e sicura, che prevede molteplici soluzioni per completare la transazione. La direttrice di sviluppo che ha maggiormente segnato il 2021 è il Buy Now Pay Later (BNPL), ossia il servizio che, come suggerisce il nome, permette al consumatore di acquistare subito un bene e di dilazionarne il pagamento in poche rate (solitamente tre o quattro).

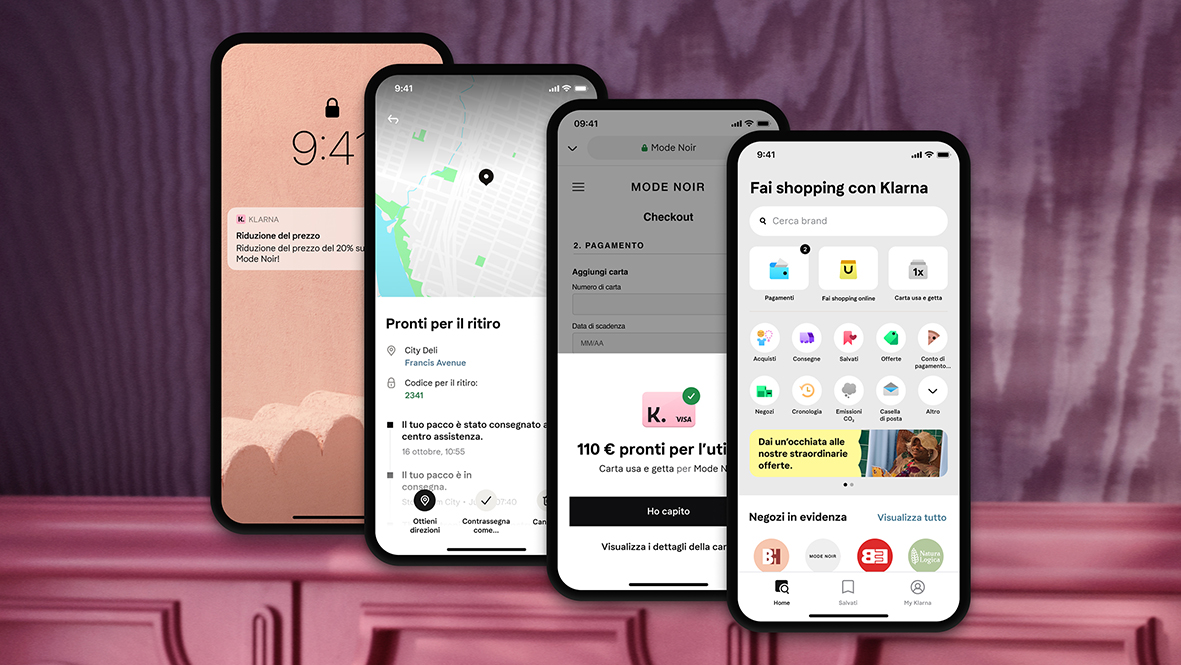

Il potenziale di questo servizio, a giudicare dalla longevità di alcune grandi compagnie che hanno deciso di lanciarlo – si pensi per esempio a Klarna – è stato riscoperto solo recentemente. Se il dilazionamento del pagamento ha una storia decennale, infatti, il fenomeno ha assunto al giorno d’oggi un’assoluta rilevanza proprio grazie a queste nuove forme abilitate dal digitale. Numerose aziende già attive nel settore dei pagamenti – come ad esempio PayPal, Revolut, N26, Monzo, Curve e Square – hanno iniziato lo scorso anno a offrire servizi di questo tipo, anche tramite acquisizioni, così come i circuiti di pagamento, tra cui Visa e Mastercard.

L’interesse è alto anche nel mondo delle startup. In Italia, per esempio, Scalapay ha ottenuto lo status di Unicorno, attirando grandi investimenti da parte di Poste Italiane, per un ammontare di 27 milioni di dollari. Di particolare interesse è anche la crescita dei servizi di BNPL direttamente in negozio, così come la nascita di startup che permettono l’utilizzo del BNPL anche nel mondo B2B (ad esempio Mondu). Non restano ovviamente a guardare nemmeno le Big Tech, con Apple che ha fatto da apripista lanciando pochi giorni fa Apple Pay Later.

Indice degli argomenti

BNPL: l’incertezza del quadro normativo

Nonostante il grande fermento, è importante però sottolineare la presenza di alcuni punti di attenzione che potrebbero influenzare lo sviluppo futuro del BNPL. Innanzitutto, c’è incertezza riguardo al quadro normativo. La crescente importanza di questo settore sta infatti attirando l’attenzione del legislatore in diversi Paesi ed è lecito aspettarsi cambiamenti nel prossimo futuro. In Irlanda, per esempio, le società che offrono “credito indiretto” ai clienti, dovranno essere autorizzate dalla Banca Centrale. In Italia, invece, non c’è, per il momento, una normativa ad hoc. Il secondo punto di attenzione riguarda il rischio di un eccessivo indebitamento da parte dei consumatori, specialmente di coloro che utilizzano più di un provider di BNPL. Il dialogo tra gli operatori di mercato, le credit agency e il legislatore sarà sicuramente uno dei punti chiave per il futuro di questo servizio.

È l’ora di DORA. Da gennaio 2025 parte la sfida compliance: tutto quello che c'è da sapere!

Stablecoin e Central Bank Digital Currency (CBDC)

Un altro elemento di particolare rilevanza all’interno del mondo dei pagamenti digitali e che sta portando (e porterà) nuove innovazioni è certamente quello delle valute digitali, con particolare attenzione verso il mondo delle stablecoin e delle Central Bank Digital Currency (CBDC). Capire come sfruttare le tecnologie blockchain e distributed ledger è un tema di assoluta rilevanza nel mondo dei pagamenti digitali, che potrebbe costituire una vera e propria rivoluzione. Da un lato ci sono i consumatori, sempre più orientati all’utilizzo delle criptovalute anche come forma di investimento o deposito con interessi; dall’altra le grandi aziende – come ad esempio Visa, Mastercard, PayPal, Facebook – che stanno dimostrando un crescente interesse attraverso investimenti in stablecoin e in soluzioni per il metaverso. Ci sono infine le banche centrali che stanno cercando di sviluppare, chi in maniera più rapida e chi meno, la versione digitale della propria moneta fiat.

In Cina, Paese all’avanguardia in questo contesto applicativo, Tencent ha lanciato un portafoglio virtuale (in fase di sperimentazione) che consente agli utenti di effettuare transazioni utilizzando la valuta digitale sostenuta dalla banca centrale cinese attraverso i codici QR e su WeChat. Inoltre, nella città cinese di Sanya, i ragazzi di una scuola media locale possono utilizzare yuan digitali tramite un dispositivo che utilizza la tecnologia NFC per verificare la loro identità e abilitare i pagamenti all’interno del campus.

In Svezia, dove gli strumenti digitali permeano le abitudini di pagamento dei cittadini, Riksbank ha completato la fase due del progetto “e-krona”. L’asset è tecnicamente pronto per essere integrato nelle reti bancarie e facilitare le transazioni, anche se l’istituto non ha confermato ufficialmente la sua intenzione di emettere effettivamente l’e-krona ai cittadini della nazione e non ha ancora indicato il quadro giuridico su cui potrebbe essere basata.

Nell’Unione Europea, invece, il passo verso lo sviluppo di una CBDC è ancora lungo, avendo indicato come termine delle sperimentazioni il biennio 2025-2026.

L’importanza di PSD2 e SCA nei pagamenti digitali

L’innovazione nei pagamenti digitali, come detto, viene spinta anche dalla normativa. In Europa la Payment Services Directive 2 (PSD2), ha infatti contribuito a definire nuovi paradigmi e costituisce anche una delle direttrici fondamentali di rinnovamento per l’intero settore. Una delle più importanti innovazioni portate dalla PSD2 è sicuramente l’introduzione della Strong Customer Authentication (SCA), ossia l’autenticazione forte che l’utente deve eseguire per poter effettuare un pagamento. La SCA è entrata in vigore a partire dal 31 dicembre 2020, con l’obiettivo di migliorare la sicurezza dei pagamenti digitali e prevede che l’utente effettui l’autenticazione verificando la presenza di almeno due di questi tre fattori:

- conoscenza, ossia qualcosa che solo l’utente conosce (ad esempio un PIN o una password);

- possesso, ossia qualcosa che solo l’utente possiede (ad esempio lo smartphone o un token bancario);

- inerenza, ossia qualcosa che caratterizza l’utente (ad esempio l’impronta digitale, il riconoscimento facciale, vocale o dell’iride).

Da una analisi svolta dall’Osservatorio Innovative Payments del Politecnico di Milano in collaborazione con UNGUESS è emerso come la SCA contribuisca a migliorare la sensazione di sicurezza del pagamento. Se da un lato le transazioni senza doppia autenticazione sono percepite come più usabili e meno complesse (basti pensare che solo 3 transazioni su 4 vengono portate a termine con la SCA), dall’altro trasmettono meno sicurezza. Anche il dispositivo tramite il quale viene effettuato un pagamento è risultato influente, favorendo la modalità desktop rispetto a quella mobile per la minor complessità di passaggi necessari (ad esempio il dover passare da un’app all’altra per completare il processo di identificazione). La SCA, dunque, è un passo fondamentale verso la crescente sicurezza dei pagamenti digitali, ma la prossima sfida per gli attori del mercato sarà garantire una user experience semplice e intuitiva.

Il paradigma dell’Open API

Un’altra evoluzione promossa dall’entrata in vigore della PSD2 è il paradigma dell’Open API. In seguito alla direttiva, le banche e i grandi istituti di pagamento hanno dovuto rendere disponibili a parti terze, autorizzate, le loro interfacce di programmazione che permettono di comunicare con il back-end di una applicazione, avendo così accesso ad una serie di dati e funzionalità (previo consenso del cliente). In questo modo è stato possibile per i nuovi attori entrare nel mercato e offrire una serie di servizi che un tempo erano esclusivi delle banche. Questa possibilità è però subordinata all’ottenimento di specifiche licenze: Account Information Service Provider (AISP), che prevede la possibilità di accedere alle informazioni sui conti dei clienti sia privati sia business; Payment Initiation Service Provider (PISP), che invece consente di poter avviare operazioni di pagamento. Secondo quanto riportato dalla European Banking Authority (EBA), su più di 300 attori che hanno richiesto la licenza per operare in questo campo, la maggior parte operano in qualità di AISP e sono state fondate da meno di 10 anni.

In Italia, secondo i dati dell’Osservatorio Innovative Payments del Politecnico di Milano, a fine 2021 ci sono 14 attori che hanno chiesto la licenza, anche in questo caso con una prevalenza per il primo dei due servizi. Mastercard, per esempio, ha rilasciato a fine marzo i Payment Success Indicator e Payment Routing Optimizer, due tool della suite di open banking Finicity che possono essere usati dagli esercenti per analizzare i dati e apprendere automaticamente le informazioni. Stripe, invece, ha ufficialmente aperto il suo marketplace di applicazioni (Stripe App Marketplace), per aiutare le aziende a creare o scoprire strumenti di terze parti perfettamente integrabili fra loro, permettendo la condivisione automatizzata delle informazioni contestuali tra le app, mantenendo sincronizzati i sistemi di registrazione e offrendo agli utenti una visione più completa della propria attività.

Lo schema SEPA Request To Pay

Infine, tra le innovazioni spinte in prima istanza dalla normativa, vi è lo schema SEPA Request To Pay (SRTP), pubblicato il 30 novembre 2020 dall’European Payments Council. Si tratta di un sistema di messaggistica interbancario che consente al beneficiario di richiedere una somma di denaro a un pagatore per una specifica transazione. La SRTP, dunque, non è uno strumento di pagamento, ma uno schema che consente di inizializzare i pagamenti su iniziativa del beneficiario. La SRTP si candida anche a essere una possibile risposta alla necessità di creare in Europa una soluzione di pagamento istantaneo in euro, con l’obiettivo di armonizzare le soluzioni di pagamento istantaneo e di creare uno schema unico che sia adatto al mondo dei pagamenti retail. Il funzionamento è semplice: il beneficiario invia una richiesta di pagamento – contenente le informazioni sulla transazione – al pagatore, il quale può decidere se accettare o rifiutare.

Se la richiesta viene accettata, la banca del pagatore riceve la disposizione irrevocabile di eseguire la transazione, tipicamente tramite bonifico (SCT) istantaneo o tradizionale. Lo schema della SRTP risulta molto flessibile e potrà trovare applicazioni sia nel B2B (ad esempio nell’ambito delle fatture elettroniche) sia nel B2C (ad esempio per il pagamento di bollette o bollettini). Una delle prossime sfide sarà concepire user experience semplici e sicure per poter sfruttare questo paradigma anche nei quotidiani pagamenti in negozio. Lo sviluppo di queste soluzioni, però, dipenderà molto anche dalla competitività dei costi che gli attori dovranno sostenere.

Conclusioni

Il mondo dei pagamenti non smette quindi di cambiare pelle, di innovare e di rinnovarsi. La pandemia ha anche probabilmente accelerato una crescita dell’utilizzo di questi strumenti, dando ulteriore slancio e urgenza alle innovazioni in atto. Gli attori del settore hanno di fronte a loro anni di sfide interessanti su molti ambiti, con una costante che sembra accomunare tutti i servizi che sono stati descritti: la user experience per il cliente. Concetto forse fin troppo citato, ma che dimostra sempre più di essere tanto importante quando di difficile applicazione.