Il 2017 è l’anno in cui è stato avviato in Italia il mercato dei crediti fiscali, essendo stata introdotta a livello normativo dal Governo la possibilità di cessione del credito d’imposta relativo alla detrazione per gli interventi di riqualificazione energetica su parti condominiali di edifici. È però a partire dal Decreto Legislativo n. 34 del 19 maggio 2020, il Decreto rilancio, che questo mercato potrà decollare, a seguito di una serie di interventi normativi che sono andati a togliere gran parte dei vincoli alla cessione che erano presenti in precedenza e grazie all’innalzamento della percentuale di maturazione del credito addirittura oltre al valore degli interventi effettuati, ossia il cosiddetto Superbonus al 110%. I passaggi normativi principali che, negli anni, hanno portato a questa innovazione sono: nel 2007 lo Stato ha introdotto norme agevolative a favore dell’efficientamento energetico, concedendo un’agevolazione fiscale tramite detrazione dall’IRPEF (per le persone fisiche) o dall’IRES (per le imprese) per interventi che consentissero di aumentare il livello di efficienza energetica degli edifici esistenti; dal 1° gennaio 2017 è divenuto possibile cedere il credito corrispondente alla detrazione per gli interventi di riqualificazione energetica su parti condominiali; dal 1° gennaio 2018 la cessione è stata estesa anche agli interventi di riqualificazione energetica sulle immobiliari; il DL 34/2019, in vigore dal 1° maggio 2019, «Decreto Crescita» ha introdotto lo sconto in fattura per crediti di 5 anni, che è stato poi abolito con la Legge di bilancio 2020, salvo che per interventi di ristrutturazione su parti comuni con un importo dei lavori pari o superiore a 200.000 €; infine il DL 34/2020 «Decreto Rilancio» all’Articolo 119 ha introdotto la disciplina del super-bonus al 110% con riguardo a tutti gli interventi di riqualificazione energetica (suddividendoli tra “trainanti” e “trainati”), a tutti gli interventi di miglioramento sismico e alle installazioni di impianti fotovoltaici e di infrastrutture per la ricarica di veicoli elettrici.

Il DL Rilancio ha anche accantonato per tale operazione risorse per quasi 15 miliardi di euro per il biennio 2020-2021 ed ora il Governo sta ipotizzando di utilizzare una parte delle risorse del Recovery Fund per prolungare ulteriormente il meccanismo del Superbonus anche per gli anni successivi, rendendolo, de facto, strutturale. Oltre a ciò, il Governo italiano sta ormai utilizzando sistematicamente il meccanismo dei crediti d’imposta come forma di incentivo per i vari settori economici e sta consentendo di cedere tali crediti, ossia di veicolarli verso il mercato, anche molteplici volte prima del loro completo utilizzo a compensazione fiscale.

Indice degli argomenti

Il Superbonus 110% per il credito d’imposta

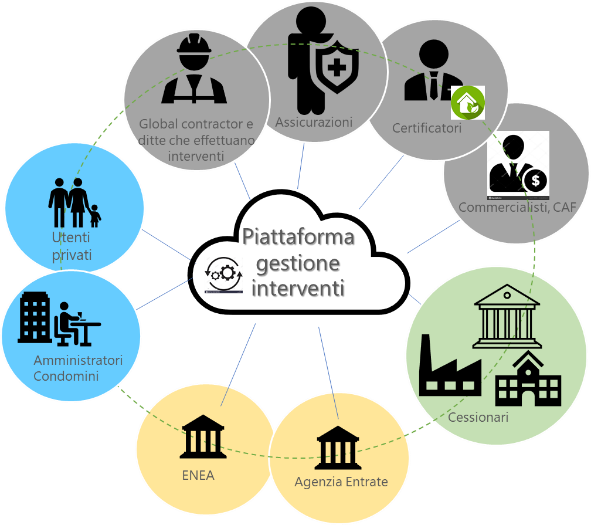

La procedura prevista dalla normativa del Superbous 110% per arrivare alla maturazione del credito d’imposta e quindi anche alla sua eventuale cessione, è articolata e coinvolge diversi soggetti le cui competenze sono necessarie per soddisfare le condizioni tecniche, produttive, finanziarie, amministrative e assicurative per poter effettuare i lavori e beneficiare del credito. Occorre quindi che vengano coordinate le attività di proprietari di edifici, amministratori di condominio, certificatori energetici, progettisti edili e impiantisti, artigiani di vario tipo in funzione degli interventi che vengono effettuati, CAF e commercialisti. La verifica che siano soddisfatti i requisiti degli interventi effettuati deve essere asseverata da un tecnico abilitato, che deve produrre la dichiarazione che gli interventi rispettino le leggi e le normative nazionali e locali in tema di sicurezza ed efficienza energetica e la congruità delle spese sostenute in relazione agli interventi agevolati (nel rispetto dei criteri fissati dal §13 dell’Allegato A del DM “Requisiti” 6.8.2020), allegando inoltre (nella forma di dichiarazione sostitutiva di atto notorio) gli APE ante intervento e post intervento rilasciati dai soggetti abilitati. Oltre alle attestazioni e asseverazioni è necessario che venga prodotto anche il visto di conformità (novità introdotta dal comma 11 dell’art. 119), che viene rilasciato dai commercialisti e dai responsabili dell’assistenza fiscale dei CAF, per attestare la sussistenza dei presupposti che danno diritto alla detrazione di imposta nella versione Superbonus al 110%. A differenza delle asseverazioni, che sono sempre richieste per poter fruire del superbonus al 110%, il visto di conformità è richiesto solo nel caso in cui si intenda fruire dello sconto in fattura o della cessione del credito.

Gestione documentale: Scopri le best practices in questo White Paper

La complessità del processo ed i diversi ruoli coinvolti nelle diverse fasi, ben si prestano ad essere automatizzati attraverso piattaforme che adottano strumenti di workflow management, in cui il processo parte tipicamente dal proprietario o dall’Amministratore di condominio e, a seguito del coinvolgimento dei vari soggetti che prestano la loro

opera, sia essa materiale (ditte artigiane) o intellettuale (progettisti, certificatori, asseveratori, fiscalisti), procede fino al termine dei lavori, eventualmente passando anche attraverso gli stati di avanzamento lavori, come prevede la normativa, ed alla comunicazione con l’Agenzia delle Entrate (per gli aspetti fiscali) e con ENEA (per gli aspetti tecnici). A questo punto il credito può essere ceduto, per la prima vota, a soggetti terzi, siano essi del mondo finanziario, quali banche, fondi o assicurazioni, o altri soggetti che hanno la possibilità di scontare i crediti nella loro tassazione. Tutti i passaggi possono essere svolti dai soggetti che si accreditano su queste piattaforme, che possono essere aperte, in forma di marketplace, oppure chiuse all’interno di ecosistemi di attori che siglano tra loro accordi di collaborazione e vanno a ricoprire i diversi ruoli, fornendo al proprietario o al condominio, una capacità di gestire il processo end-to-end. Di fatto, stanno emergendo due tipologie di ‘aggregatori’: le banche, che però solitamente si pongono a valle del processo, ovvero intervengono a partire dal visto di conformità, oppure anche quando questo è già stato apposto, e i global contractor, che si prendono cura di governare tutti i passaggi e di garantire sia i cedenti, nello svolgimento degli interventi, che i cessionari, in fase di acquisizione del credito. Oltre a supportare l’automatizzazione delle fasi del processo riguardante gli interventi di efficientamento energetico e quelli antisismici, le piattaforme, specie quelle aperte in modalità marketplace, potranno andare a raccogliere importanti moli di dati sugli interventi gestiti attraverso di esse, nel rispetto della regolamentazione europea sulla privacy (GDPR), come dati catastali, sulla consistenza degli immobili, riguardo ad aziende edili e professionisti, ed infine ai crediti fiscali e plafond disponibili. Questo layer di dati potrà essere valorizzato dalle piattaforme per fornire analisi ai propri utenti e per migliorare i servizi nel tempo.

I crediti d’imposta si trasformano in una moneta fiscale

Questa mole di interventi, che daranno vita a una grande quantità di crediti fiscali cedibili, apre un’opportunità per sviluppare la cosiddetta “moneta fiscale”, consentendo ai contribuenti di trasformare i crediti d’imposta che in qualche modo sono stati loro assegnati, in moneta attraverso la loro cessione a terzi, compresi gli istituti di credito e gli intermediari finanziari. Alcuni di questi si possono utilizzare immediatamente, come quelli relativi alle locazioni, e quindi la cessione potrà avvenire alla pari o quasi, mentre altri possono essere fruiti in un arco temporale che va dai 5 ai 10 anni. Il legislatore non ha inteso disciplinare la cessione dei crediti fiscali, lasciando opportunamente alla libertà negoziale delle parti di pattuire prezzo e modalità della stessa. Nel caso di crediti d’imposta immediatamente utilizzabili, come ad esempio quelli relativi alle locazioni, si deve ritenere che la cessione possa avvenire alla pari o quasi. Nell’ipotesi invece di bonus a lento recupero, tipici quelli sui lavori edili, l’acquisto del bonus fiscale per un prezzo inferiore al valore nominale, può essere giustificato dall’anticipazione finanziaria che il cessionario assume su di sé. La moneta fiscale che ne deriva non ha corso legale ma svolge la funzione di riserva di valore, e da questo punto di vista ha un ruolo simile ad un titolo di Stato, con l’impegno da parte dello Stato ad accettarla in compensazione dei propri crediti fiscali nei confronti del detentore.

I primi soggetti a muoversi sull’iniziativa del Superbonus al 110%, che sono stati sinora i più interessati a fruire di questa opportunità, sono quelli che già operano nel mercato finanziario, ossia banche, assicurazioni e fondi, i quali, avendo importanti quantità di debiti fiscali riescono ad abbattere le loro esposizioni con il fisco compensando con i crediti acquistati. Questi soggetti inoltre hanno il vantaggio di sviluppare nuove opportunità per dare servizi ai loro clienti tradizionali, come le anticipazioni finanziarie durante lo svolgimento dei lavori o la stipula di assicurazioni, che sono richieste obbligatoriamente per le varie figure professionali coinvolte negli interventi. Per tutti i soggetti cessionari del credito un aspetto molto rilevante è rappresentato dalla necessità che venga svolta una puntuale verifica della documentazione connessa con l’attività di trasferimento della titolarità del credito, aspetto di pertinenza di commercialisti e CAF. Le banche portano però con sé la complessità nelle fasi istruttorie, che devono tenere conto anche della regolamentazione europea del settore dei crediti e quindi non è detto che siano per tutti i cedenti il soggetto preferibile con cui interloquire. La possibilità di acquisizione dei crediti, ossia di divenire cessionari, è infatti aperta a tutte le imprese, e questo consente di rendere particolarmente liquido il mercato dei crediti, così che risulti meno rischioso per tutti i soggetti accollarseli per diversi anni. Il beneficio di ciò è l’apertura di un mercato dei crediti fiscali che potenzialmente sarà fortemente concorrenziale, non guidato solo dalle grandi banche nazionali, che sono state le prime a muoversi e che, tra il resto, lo hanno fatto in accoppiata ai grandi gruppi di revisione, come PwC, E&Y, Deloitte, riducendo di fatto sostanzialmente l’opportunità di partecipare a questo nuovo mercato a figure professionali strettamente nazionali, come gli studi di architettura e di ingegneria e quelli dei commercialisti.

Un marketplace aperto

La novità che si prospetta riguarda le piattaforme tecnologiche per scambiare i crediti fiscali che andranno a erogare una serie di servizi sia ai cedenti che ai cessionari, nell’ottica di un marketplace aperto a tutti i soggetti interessati, oppure selezionati. Le prime iniziative in questo senso si stanno affacciando sul mercato grazie a start-up tecnologiche dell’ambito fintech. I fruitori di tali piattaforme in qualità di cessionari possono essere interessati all’acquisizione dei crediti fiscali sia per scontarli per le proprie tasse sia per rivenderli successivamente, con l’aspettativa di ricavarne un valore maggiore. Si possono avere anche una combinazione di questi interessi, ad esempio per portare inizialmente in detrazione dei crediti, da rivendere successivamente nel valore rimanente per l’utilizzo negli anni successivi. La vendita dei crediti presumibilmente partirà da quelli ricavati da interventi di Superbonus per ampliarsi a tutte le altre tipologie in quanto, una volta formalizzata la fruibilità del credito, la sua provenienza non è rilevante ai fine della sua cessione, seppure sia importante ai fini di eventuali controllo dell’Agenzia delle Entrate tenere in archivio la documentazione relativa a tutti i passaggi che lo hanno generato. Le piattaforme consentiranno quindi di facilitare il processo di scambio e negoziazione tra cedenti e cessionari, fornendo un servizio “end to end” sul marketplace che favorisce l’incontro tra la domanda e l’offerta dei crediti, garantendo al contempo il rispetto della normative, ossia di poter effettuare tutte le verifiche tecniche e fiscali sul credito maturato. La scommessa di queste piattaforme è che vi sia un’ampia fetta di realtà, finanziarie e non, che troverà interesse negli investimenti in crediti, puntando al loro recupero negli anni successivi sulla base delle normative introdotte, garantendosi un ritorno certo, e/o prevedendo la loro rivendita in momenti nei quali si possa prevedere una loro migliore valutazione. Si vanno quindi a creare degli strumenti di trading dei crediti fiscali che ne consentono la trasformazione in liquidità a prezzi di mercato, in tal modo accelerando anche la diffusione dell’utilizzo degli incentivi e allargando la platea di soggetti coinvolti.

L’utilizzo di smart contract e blockchain per il credito d’imposta

Queste piattaforme si vanno ad inserire proprio nell’ambito del fintech e potranno utilizzare, ove necessario, tecnologie quali smart contract e blockchain per a esempio gestire la vita dei crediti con tutte le loro implicazioni e sistemi di raccomandazione, eventualmente supportati da tecniche di machine learning, per suggerire agli utenti, siano essi cedenti o cessionari, le operazioni da effettuare.

Gli smart contract sono protocolli informatici che facilitano, verificano, o fanno rispettare, la negoziazione o l’esecuzione di un contratto- Nell’ambito Decreto semplificazioni del febbraio 2019 le tecnologie basate sui registri distribuiti (distributed ledger) e gli smart contract sono entrate nell’ordinamento nazionale italiano e quindi ci si può attendere una loro rapida diffusione in molteplici ambiti legali ed amministrativi. Possiamo considerare un credito fiscale, assegnato ad un soggetto a seguito di qualche forma di intervento o bonus, come un contratto che ha un proprietario, una valenza temporale e delle modalità per essere fruito nel tempo, oppure essere ceduto per una valore negoziabile. Gli smart contract si basano su tecnologie blockchain, che garantiscono la sicurezza riguardo a tutti i passaggi effettuati, siano essi di fruizione parziale del credito da parte di qualche soggetto sia di cessione tra soggetti diversi. Gli smart contract possono essere utilizzati già a partire dall’iter previsto in fase di generazione del bonus, come gli interventi di efficientamento energetico con bonus al 110%, oppure a valle degli interventi, una volta il credito è maturato e viene contrattualizzata la sua fruizione fiscale o la sua cedibilità in forma di moneta. Per suggerire ai cedenti quando sia preferibile mettere in vendita la propria moneta fiscale ed i cessionari quando e quanto sia preferibile acquisire dei crediti, ben si prestano i sistemi di raccomandazione che utilizzano di forme di intelligenza artificiale, così come già avviene nei sistemi di trading automatici che regolano gli investimenti nei mercati finanziari. Ciò considerato che gli interventi finanziari avverranno secondo strutture di comportamento che tenderanno a ripetersi nel tempo, in funzione delle scadenze fiscali, piuttosto che del costo del denaro, dalla capacità di avere liquidità e dell’andamento dell’inflazione. In tal senso, possono essere adottate tecniche di machine learning istruendo gli algoritmi con i dati derivati dalle transazioni dei mercati finanziari simili a quello che si prospetta per la moneta fiscale (ad esempio legati a transazioni monetarie) per poi consentirgli di raffinare le predizioni e raccomandazioni sulla base dell’andamento del mercato.

Conclusioni

Si può quindi affermare che il Governo abbia pensato bene di introdurre uno strumento finalizzato a dare una spinta all’economia, mettendo in circolazione il credito di imposta, per fronteggiare l’emergenza sanitaria, consentendo al contribuente la trasformazione di essi in denaro. In tal modo si è anche aperta un’opportunità per soggetti in ambito fintech di vedere applicate le nuove tecnologie per spingere il mercato e aprirlo a una moltitudine di soggetti la più ampia possibile, fornendo loro i migliori strumenti per decidere come e quando intervenire.