Il Parlamento europeo ha approvato il 20 aprile 2023 il regolamento relativo ai mercati dei cripto-asset, MiCAR (Markets in Crypto-assets Regulation), che porterà nuove regole per l’intero settore in tutti i 27 Paesi dell’UE.

Le società che operano in questo comparto dovranno fornire maggiori informazioni sui loro asset per essere approvate dalle autorità competenti per gli Stati membri e gli emittenti di stablecoin dovranno seguire regole più severe. MiCAR richiede inoltre che le società di criptovalute rendano conto del loro impatto ambientale.

Una volta approvato dal Consiglio europeo, il dispositivo diventerà legge dell’UE. Le aziende e gli Stati membri avranno un lasso temporale per adeguarsi alle nuove regole, alcune delle quali entreranno in vigore nel 2024 e altre nel 2025.

In questo articolo esaminiamo le principali novità e gli impatti più significativi dipesi dal nuovo regolamento, basandoci su una rapida lettura del testo approvato che, al momento in cui scriviamo, non è ancora stato tradotto in italiano.

Ci soffermiamo in particolare su:

- Definizioni introdotte da MiCAR;

- Emettitori di cripto-asset (EMT Issuer, ART Issuer);

- Gestione ed emissione di NFT;

- Fornitori di servizi di cripto-asset (CASP)

- DeFi (Decentralized Finance)

- Governance token (DAO)

- Prossimi passi.

Indice degli argomenti

Le definizioni del regolamento MiCA

Il legislatore comunitario ha proposto una cornice normativa di riferimento per i cripto-asset e per la negoziazione dei medesimi sui mercati.

Definizioni relative all’emissione di cripto-asset

In particolare, MiCAR definisce i cripto-asset come una “rappresentazione digitale di un valore o di un diritto che può essere trasferito e conservato elettronicamente utilizzando la tecnologia a registro distribuito o una tecnologia simile”[1].

In merito alla tecnologia a registro distribuito (DLT), definita come “una tecnologia che consente il funzionamento e l’uso dei registri distribuiti”[2], rilevano alcune nuove definizioni direttamente tratte dal regolamento (UE) 2022/858 del 30 maggio 2022 (noto come “DLT Pilot Regulation).

Con registro distribuito si intende “un archivio di informazioni in cui sono registrate le operazioni e che è condiviso da una serie di nodi di rete DLT ed è sincronizzato tra di essi, mediante l’utilizzo di un meccanismo di consenso”[3]; con meccanismo di consenso, “le regole e le procedure con cui si raggiunge un accordo, tra i nodi di rete DLT, sulla convalida di un’operazione”[4]; con nodo di rete DLT, “un dispositivo o un’applicazione informatica che è parte di una rete e che detiene una copia completa o parziale delle registrazioni di tutte le operazioni eseguite tramite il registro distribuito”[5].

Le tipologie di cripto-asset

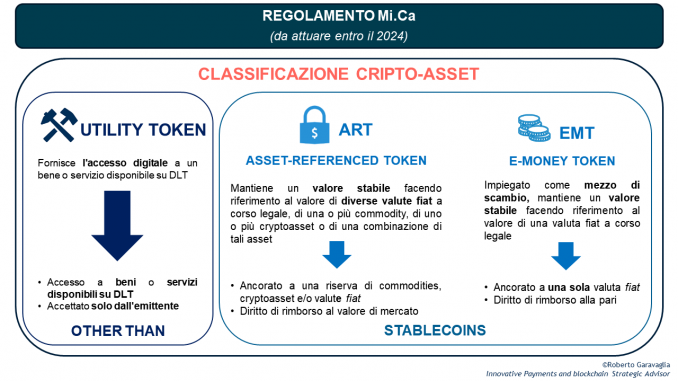

Nel dettaglio, vengono individuate tre tipologie di cripto-asset:

- Electronic Money Token, o anche EMT, con cui si intende un tipo di cripto-asset che si propone di mantenere un valore stabile facendo riferimento al valore di una valuta ufficiale[6];

- Asset-referenced Token, o anche ART, con cui si intende un tipo di cripto-asset che non è un EMT e che si propone di mantenere un valore stabile facendo riferimento a un altro valore o diritto o a una combinazione degli stessi, comprese una o più valute ufficiali[7];

- Utility Token, con cui si intende un tipo di cripto-asset che ha il solo scopo di fornire accesso a un bene o a un servizio fornito dal suo emettitore[8].

La classificazione dei token EMT e ART prevista dal regolamento, si basa sul fatto che i cripto-asset cercano di stabilizzare il loro valore facendo riferimento ad altri asset (vedere Fig. 1).

EMT e-Money Token

Il primo tipo (EMT) consiste in cripto-asset che mirano a stabilizzare il loro valore facendo riferimento a una sola valuta ufficiale. La funzione di tali cripto-asset è molto simile a quella della moneta elettronica come definita nella Direttiva 2009/110/CE. Come la moneta elettronica, tali cripto-asset sono surrogati elettronici di monete e banconote e saranno utilizzati per effettuare pagamenti. Più propriamente, su questa tipologia di token si baseranno gli stablecoin, utilizzabili come moneta programmabile o per pagamenti programmabili (ossia tramite smart contract eseguiti su DLT);

ART Asset-Referenced Token

Il secondo tipo di cripto-asset (ART) riguarda i “token con riferimento ad [altri] asset”, che mirano a stabilizzare il loro valore facendo riferimento a un altro valore o diritto, o a una loro combinazione, tra cui una o più valute ufficiali. Questa seconda tipologia comprende tutti gli altri cripto-asset, diversi dai token di moneta elettronica, il cui valore è sostenuto da attività, in modo da evitare l’elusione e rendere il regolamento sufficientemente resiliente rispetto all’evoluzione tecnologica (questo, almeno, quanto auspicato dal legislatore comunitario …).

A titolo esemplificativo, nella categoria degli ART potrebbero rientrare i cosiddetti global stablecoin (ove mai già esistessero o potessero esistere in futuro), di cui si è avuto in tempi recenti una delle più efficaci prove d’insuccesso con Diem (già Libra) di Facebook (ora Meta).

Di là di quanto accaduto alla valuta digitale che Zuckerberg ha provato a immaginare, è facile intuire come i global stablecoin potrebbero rappresentare una “minaccia” alla diffusione delle CBDC Central Bank Digital Currency (fra cui il nostro Digital Euro). Su questo tema ritorneremo più avanti quando tratteremo dei token EMT e ART “significativi”[9].

Utility Token

Infine, il terzo tipo è costituito da cripto-asset diversi dai token con riferimento ad attività e dai token di moneta elettronica e copre un’ampia gamma di cripto-asset, compresi i token di utilità.

Definizioni relative alla gestione di cripto-asset

Il regolamento MiCA propone le seguenti definizioni che riconducono alla gestione di cripto-asset, ovvero alla loro negoziazione sui mercati.

Crypto-asset Service indica uno qualsiasi dei seguenti servizi e attività relativi a qualsiasi cripto-asset[10]:

(a) fornire la custodia e l’amministrazione di cripto-asset per conto dei clienti;

(b) gestione di una piattaforma di trading per cripto-asset;

(c) scambio di cripto-asset in cambio di fondi;

(d) scambio di cripto-asset con altri cripto-asset;

(e) esecuzione di ordini di cripto-asset per conto di clienti;

(f) collocamento di cripto-asset;

(g) ricezione e trasmissione di ordini di cripto-asset per conto dei clienti;

(h) fornire consulenza su cripto-asset;

(i) fornire gestione di portafoglio su cripto-asset;

(j) fornire servizi di trasferimento di cripto-asset per conto dei clienti;

Crypto-asset Service Provider, o anche CASP; indica una persona giuridica o un’altra impresa la cui occupazione o attività consiste nella fornitura di uno o più servizi di cripto-asset ai clienti su base professionale[11], la cui attività deve essere autorizzata ai sensi del regolamento MiCAR stesso[12].

I regimi di vigilanza per gli emettitori e i gestori di cripto-asset

In merito ai requisiti che le società gestori o emettitori di cripto-asset dovranno possedere, tra i principali contenuti del regolamento rilevano:

- l’introduzione di un regime autorizzativo e di vigilanza per gli Asset Referenced Token (ART) e per gli e-Money Token (EMT);

- la definizione di un regime di notifica per l’emissione e l’offerta di cryptoasset OTHER THAN (tra cui sono ricompresi gli Utility Token);

- la disciplina dei Crypto Services Providers (CASP), che introduce un regime autorizzativo e di vigilanza da parte delle Autorità Competenti Nazionali e che prevede la passaportabilità dei servizi;

- la supervisione dell’EBA (European Banking Authority) sugli emittenti di ART e EMT di tipo “significativo”.

Gli NFT nel MiCAR

Purtroppo, come avevamo già avuto modo di analizzare in un precedente articolo a firma di chi scrive, la classificazione degli NFT nel regolamento MiCA continua a proporre, anche nella versione approvata oggi dall’Europarlamento, margini d’interpretazione che minano la stabilità del mercato, esposto al rischio di arbitraggi normativi.

Analizziamo in dettaglio i tre punti del regolamento in cui maggiormente si avverte una pericolosa incoerenza: il Considerando 10, il Considerando 11 e l’Articolo 2.3.

Sulla base di quanto esprime il Considerando 10, il regolamento non dovrebbe applicarsi ai cripto-asset che sono unici e non fungibili con altri cripto-asset, tra cui l’arte digitale e gli oggetti da collezione. Il valore di tali cripto-asset unici e non fungibili è attribuibile alle caratteristiche uniche di ciascun cripto-asset e all’utilità che esso fornisce al possessore del token. Il regolamento non si applica nemmeno ai cripto-asset che rappresentano servizi o beni fisici unici e non fungibili, come le garanzie sui prodotti o i beni immobili. Sebbene i cripto-asset unici e non fungibili possano essere scambiati sul mercato e accumulati a fini speculativi, non sono facilmente intercambiabili e il valore relativo di un cripto-asset rispetto a un altro, essendo ciascuno unico, non può essere accertato mediante un confronto con un mercato esistente o un asset equivalente. Tali caratteristiche limitano la misura in cui tali cripto-asset possono avere un uso finanziario, limitando così i rischi per i detentori e il sistema finanziario e giustificando la loro esclusione dall’ambito di applicazione del presente regolamento.

Tuttavia, il Considerando 11 si esprime precisando che le parti frazionarie di un cripto-asset unico e non fungibile non dovrebbero essere considerate uniche e non fungibili. L’emissione di cripto-asset come gli NFT appartenenti a una grande serie o collezione dovrebbe essere considerata un indicatore della loro fungibilità. La semplice attribuzione di un identificativo unico a un cripto-asset non è, di per sé, sufficiente a classificarlo come unico e non fungibile. Anche i beni o i diritti rappresentati devono essere unici e non fungibili affinché il cripto-asset possa essere considerato unico e non fungibile. L’esclusione dei cripto-asset unici e non fungibili dall’ambito di applicazione del regolamento non pregiudica la qualificazione di tali cripto-asset come strumenti finanziari. Il regolamento dovrebbe, pertanto, applicarsi anche a cripto-asset che sembrano essere unici e non fungibili, ma le cui caratteristiche di fatto o le cui caratteristiche legate ai loro usi di fatto li renderebbero fungibili o non unici. A questo proposito, nel valutare e classificare i cripto-asset, le autorità competenti dovrebbero adottare un approccio di prevalenza della sostanza sulla forma, in base al quale sono le caratteristiche del cripto-asset in questione a determinare la classificazione e non la sua designazione da parte dell’emittente.

Infine, l’articolo 2.3 di MiCAR sembrerebbe tassativo sull’inapplicabilità del regolamento ai cripto-asset che sono unici e non fungibili con altri cripto-asset.

Il problema della “grande serie o collezione”

Sebbene l’articolo 2(3) e il Considerando 10 sembrano indicare che i token non fungibili non rientrano nell’ambito di applicazione del MiCAR, il Considerando 11 suggerisce che gli NFT emessi in una “grande serie o collezione” possono essere considerati non realmente non fungibili, facendo potenzialmente rientrare la loro emissione e i servizi correlati (come i marketplace di NFT[13]) nell’ambito dei requisiti del MiCAR.

Gli emittenti di NFT con grandi raccolte sarebbero obbligati a soddisfare i requisiti di informativa e conformità, simili a quelli imposti agli emittenti di strumenti finanziari (si veda al riguardo anche il succitato articolo pubblicato su questa testata il 26 gennaio 2023, ai Par. 2.2, 2.3, 2.4).

Sebbene le prossime linee guida delle autorità di vigilanza dell’UE possano fornire maggiore chiarezza agli emittenti e alle imprese di NFT in relazione al Considerando 11, la possibilità di interpretazioni divergenti da parte delle autorità di regolamentazione nazionali potrebbe causare incertezza giuridica per molti creatori e imprese di NFT nel breve termine. Insomma, un autentico vulnus che per gli NFT, a differenza di altri cripto-asset, potrebbe incancrenirsi più rapidamente di quanto si immagina, laddove non curato.

Requisiti per gli emittenti di cripto-asset

Veniamo ora a considerare i requisiti che gli emittenti di cripto-asset, in qualità di “Offerenti” devono dimostrare.

Con “Offerente” il regolamento approvato oggi definisce “una persona fisica o giuridica, o un’altra impresa, o l’emittente, che offre cripto-asset al pubblico”[14]

Gli offerenti sono tenuti a fornire un white paper completo che illustri i dettagli chiave del progetto, le informazioni sull’emittente, i fattori di rischio, le specifiche tecnologiche, la tokenomics e l’impatto ambientale del meccanismo di consenso utilizzato.

Tuttavia, per gli Utility token e i cripto-asset emessi su piccola scala è prevista un’esenzione da questo requisito.

Prima di pubblicare il white paper, gli offerenti devono informare le rispettive autorità nazionali competenti con almeno 20 giorni di anticipo, ma l’approvazione esplicita non è richiesta dal MiCAR. Gli offerenti sono obbligati ad agire in modo equo e professionale e a rivelare i conflitti di interesse,

I detentori al dettaglio[15] che hanno partecipato all’offerta di token hanno il diritto di ritirarsi entro 14 giorni senza incorrere in commissioni.

Le autorità di vigilanza dell’UE stabiliranno gli esatti dettagli di divulgazione e i modelli di white paper nei prossimi 12 mesi.

Norme specifiche per gli emettitori di EMT e ART

Gli emettitori di ART e EMT devono aderire a rigorosi standard normativi ai sensi. Per gli ART è richiesta la preventiva ed esplicita approvazione da parte dell’autorità nazionale competente; gli emittenti devono essere registrati nell’UE, mantenere adeguati “fondi propri” in relazione al capitale di vigilanza prudenziale (2% dell’offerta di ART) e disporre di solidi piani di gestione delle riserve e di liquidazione.

Gli emittenti di ART significativi saranno tenuti a standard ancora più elevati e saranno supervisionati dall’Autorità bancaria europea (EBA).

Gli EMT, invece, possono essere emessi solo da istituti di moneta elettronica regolamentati (IMEL) o da istituti di credito, e le autorità competenti devono essere informate solo del white paper sui token di moneta elettronica emessi.

Gli emettitori di EMT devono inoltre rispettare rigorosi obblighi di rimborso, disporre di adeguati “fondi propri” (2% dell’offerta) e soddisfare requisiti di gestione delle riserve analoghi a quelli degli emittenti di ART.

Gli emittenti EMT significativi saranno supervisionati dall’EBA e dovranno soddisfare requisiti più elevati.

Gli EMT e gli ART significativi

L’EBA classifica gli ART come ART “significativi” sulla base dei seguenti criteri e quando almeno gli stessi tre dei seguenti criteri siano soddisfatti nella prima relazione successiva all’autorizzazione, o in almeno due relazioni consecutive:

- il numero di titolari ART è superiore a 10 milioni;

- il valore degli ART emessi, se del caso, la loro capitalizzazione di mercato o l’entità della riserva di attività dell’emittente dell’ART, è superiore a 5 miliardi di euro;

- il numero e il valore delle transazioni in tali ART sono superiori rispettivamente a 2.500.000 transazioni e 500 milioni di euro rispettivamente al giorno;

- l’emittente degli ART è un fornitore di servizi di piattaforme di base designato come gatekeeper ai sensi del Digital Markets Act[16];

- la rilevanza delle attività dell’emittente di ART su scala internazionale, compreso l’uso di ART per i pagamenti e le rimesse;

- l’interconnessione con il sistema finanziario;

- il fatto che la stessa persona giuridica o altra impresa emetta almeno un altro ART o EMT e fornisca almeno un servizio di cripto-asset.

Nessuna eccezione per stablecoin algoritmiche

È importante notare che nel regolamento MiCA approvato il 20 aprile dall’Europarlamento non sono previste eccezioni per le stablecoin decentralizzate o algoritmiche che mirano a mantenere un valore stabile in relazione a una valuta ufficiale, o in relazione a uno o più asset, attraverso protocolli che prevedono l’aumento o la diminuzione dell’offerta di tali cripto-asset in risposta alle variazioni della domanda.

Gli offerenti o le persone che chiedono l’ammissione alla negoziazione di cripto-asset algoritmici che non mirano a stabilizzare il valore delle cripto-asset facendo riferimento a una o più attività devono in ogni caso conformarsi al regolamento[17].

Le limitazioni previste per gli ART in un’area valutaria unica

È particolarmente rilevante stimare le transazioni regolate con ART associati all’utilizzo come mezzo di scambio all’interno di un’area valutaria unica (ad esempio l’Eurozona), ovvero quelle associate al pagamento di debiti, anche nel contesto di transazioni con commercianti. Tali transazioni non dovrebbero includere le transazioni associate a funzioni e servizi di investimento, come un mezzo di scambio per fondi o altri cripto-asset, a meno che non vi siano prove che il token ART sia utilizzato per il regolamento di transazioni in altri cripto-asset.

Un uso per il regolamento di transazioni in altri cripto-asset sarebbe presente nei casi in cui una transazione che coinvolge due tratte (cosiddette “two-legs”) di cripto-asset, che sono diverse dagli ART, è regolata in ART. Inoltre, laddove i cripto-asset ART siano ampiamente utilizzati come mezzo di scambio all’interno di un’unica area valutaria, gli emittenti dovrebbero essere tenuti a ridurre il livello di attività.

Un token ART dovrebbe essere considerato utilizzato ampiamente come mezzo di scambio quando il numero medio e il valore medio aggregato delle transazioni al giorno associate all’utilizzo come mezzo di scambio all’interno di un’area della moneta unica è superiore rispettivamente a 1 milione di transazioni e a 200.000.000 di euro[18].

Requisiti per i fornitori di servizi di cripto-asset (CASP)

Il MiCAR ha stabilito diverse categorie di servizi di cripto-asset regolamentati fortemente influenzati dalla MiFID che è rivolta alle imprese di investimento, ai broker dealer e ai gestori patrimoniali. Ciò significa che le imprese che offrono servizi per asset class tradizionali non avranno bisogno di un’altra licenza MiCA per servizi cripto simili. Tuttavia, dovranno informare le autorità competenti e dimostrare le loro capacità tecniche.

Se una società vuole offrire uno dei servizi di cripto-asset elencati, dovrà ottenere una licenza CASP da una delle autorità nazionali competenti dell’UE. Per soddisfare i requisiti del MiCAR, tutti i CASP devono mantenere un capitale minimo e soddisfare i requisiti normativi specifici per le rispettive funzioni.

I depositari devono stabilire una politica di custodia, comunicare regolarmente le posizioni dei clienti o rispondere della responsabilità per le attività dei clienti perse a causa di attacchi informatici o malfunzionamenti. Le piattaforme di trading devono implementare sistemi di rilevamento e segnalazione degli abusi di mercato o rendere pubblici gli attuali prezzi bid e ask e la profondità di negoziazione. Le borse e i broker devono adottare politiche non discriminatorie ed eseguire gli ordini al miglior risultato possibile e al prezzo indicato. I consulenti e i gestori di portafoglio devono valutare l’idoneità degli investimenti in criptovalute per i loro clienti in base alla tolleranza al rischio e alle conoscenze.

I CASP sono controllati dalle autorità nazionali di vigilanza finanziaria della loro giurisdizione di origine. Tuttavia, per i CASP più grandi con oltre 15 milioni di utenti attivi, l’autorità di vigilanza nazionale deve notificare l’ESMA, l’autorità di vigilanza sui titoli dell’UE, che avrà voce in capitolo sulle decisioni e sugli sviluppi principali.

MiCA e DeFi

La DeFi, o Decentralized Finance, non è esplicitamente presa in considerazione dal MiCAR, che si applica principalmente alle persone fisiche e giuridiche e a “determinate altre imprese”. Tuttavia, il regolamento potrebbe potenzialmente applicarsi ai protocolli decentralizzati e alle DAO, a seconda del livello di decentralizzazione coinvolto.

Sebbene l’UE abbia chiarito che le attività e i servizi completamente decentralizzati sono al di fuori dell’ambito di applicazione del regolamento, non è ancora chiaro quale sia il livello di decentralizzazione necessario per rimanere fuori dall’ambito di applicazione.

I progetti DeFi che hanno un’entità legale che beneficia finanziariamente di un protocollo… non proprio decentralizzato o che mostrano un falso decentramento della governance, dovranno dimostrarlo ove vorranno effettivamente esseri esclusi dal perimetro di applicazione del MiCAR.

Passi successivi

I passi successivi del regolamento approvato oggi dal Parlamento europeo prevedono:

- Voto formale finale del Consiglio dell’UE (Stati membri dell’UE);

- Pubblicazione sulla Gazzetta ufficiale dell’UE 20 giorni dopo la promulgazione di MiCAR.

I tempi di attuazione del regolamento prevedono un’entrata in vigore non prima del 2024 e una completa attuazione entro i 18 mesi successivi.

NOTE

[1] Art. 3.1-(5) del regolamento MiCA.

[2] Art. 3.1-(1) del regolamento MiCA.

[3] Art. 3.1-(2) del regolamento MiCA, tratto dal regolamento (UE) 2022/858 Art. 2(2).

[4] Art. 3.1-(3) del regolamento MiCA, tratto dal regolamento (UE) 2022/858 Art. 2(3).

[5] Art. 3.1-(4) del regolamento MiCA, tratto dal regolamento (UE) 2022/858 Art. 2(4).

[6] Art. 3.1-(7) del regolamento MiCA.

[7] Art. 3.1-(6) del regolamento MiCA.

[8] Art. 3.1-(9) del regolamento MiCA.

[9] Il regolamento MiCA introduce il concetto di “significatività” per gli ART e gli EMT, che sono token che soddisfano determinate soglie di adozione e, pertanto, devono rispondere a requisiti più elevati. In merito alle soglie di adozione, gli ART e gli EMT sono considerati significativi in funzione del numero di titolari (distribuzione) e di transazioni giornaliere, della capitalizzazione di mercato, della rilevanza internazionale, del livello d’interconnessione con il sistema finanziario, della possibile offerta di servizi aggiuntivi di cripto-asset, del fatto che all’emittente può essere attribuito lo status di gatekeeper. I criteri esatti con cui vengono riconosciuti gli ART e gli EMT significativi saranno specificati dalle autorità di vigilanza dell’UE.

[10] Art. 3.1-(16) del regolamento MiCA.

[11] Art. 3.1-(15) del regolamento MiCA.

[12] Articolo 59 del regolamento MiCA del TITOLO V – Autorizzazione e condizioni di esercizio per i prestatori di servizi di cripto-asset, Capitolo 1 – Autorizzazione dei prestatori di servizi di cripto-asset.

[13] Si pensi, a titolo prettamente esemplificativo, a realtà come OpenSea.

[14] Art. 3.1-(13) del regolamento MiCA.

[15] Con “detentori al dettaglio” il regolamento MiCA intende una persona fisica che agisce per scopi estranei alla propria attività commerciale, imprenditoriale, artigianale o professionale (Art. 3.1-(37)).

[16] Regolamento (UE) 2022/1925 del 14 settembre 2022.

[17] Più specificamente devono conformarsi al Titolo II del regolamento MiCA.

[18] Considerando 61 del regolamento MiCA.