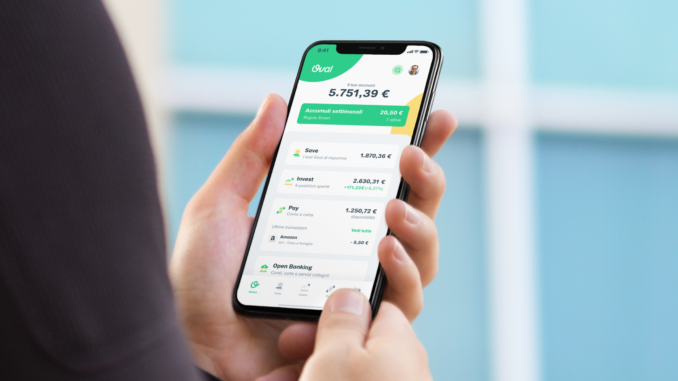

Secondo l’Osservatorio di Abi Lab 2022, tutte le banche offrono l’app di home banking per smartphone. Segno del progresso della trasformazione digitale del settore bancario, dove le applicazioni hanno portato alla progressiva chiusura delle filiali fisiche.

Ecco quali sono le funzionalità chiave e come scegliere l’app giusta, in base ai criteri corretti, alla customer experience e alle proprie esigenze specifiche.

Indice degli argomenti

Come scegliere l’app di home banking giusta

Per scegliere l’app di home banking giusta, occorre chiedersi quali sono le caratteristiche (performance, velocità e sicurezza), le modalità con cui l’utente vuole utilizzarla (su Pc, smartphone, su tablet o su smartwatch o su tutti i dispositivi) e verificare quali sono le funzionalità principali irrinunciabili.

Blocca le minacce, proteggi il tuo business! Sicurezza informatica su misura per PMI

Un’app deve essere performante, rapida e sicura, soprattutto correggere subito eventuali vulnerabilità per non mettere a rischio la cyber security. Ma per essere una buona app di home banking, deve essere integrata con la rete fisica, inclusiva e innovativa. L’obiettivo per un’applicazione è offrire le migliori opzioni ed experience. E sicurezza: per autorizzare le operazioni è possibile usare il riconoscimento biometrico tramite l’impronta digitale o il riconoscimento facciale.

Inoltre, se tutte le banche vantano l’app di home banking per smartphone, appena la metà dispone anche di app per tablet, siti mobile. E appena un quarto (ovvero il 25%) ha l’app per wearable technology ovvero la tecnologia indossabile, quindi necessaria per pagare via smartwatch come Apple Watch e gli orologi intelligenti equipaggiati con Google Android.

In terzo luogo, per selezionare l’app di home banking giusta per le proprie esigenze, occorre sapere quali funzionalità si cercano e quali sono le opzioni irrinunciabili.

Funzionalità chiave delle migliori app di home banking

Le funzionalità chiave delle migliori app di home banking riguardano il money management per gestire il denaro, la navigazione intuitiva nell’app e contenuti e il rispetto della Privacy e cyber sicurezza. L’app avverte che non invierà mai Sms o email phishing con link fraudolenti. Inoltre si può contattare la propria filiale dall’app (se la banca non è solo digitale) e prendere appuntamenti con il proprio bancario di fiducia.

Sul fronte Privacy, bisogna premiare la chiarezza e la trasparenza con cui l’app gestisce i contenuti. Non solo quelli informativi, ma anche i permessi richiesti ai clienti.

Nella gestione quotidiana delle proprie finanze, l’applicazione consente il supporto in termini di analisi. I clienti possono dunque accedere allo strumento di analisi in-app. Possono così comprendere come e dove spendono e come possono migliorare la gestione delle proprie spese. Una buona app vanta una categorizzazione puntuale e accurata, la previsione del saldo ogni fine mese e suggerimenti su misura dei clienti.

Punti forti sono dunque anche la semplicità della navigazione, la limpida architettura delle informazioni e l’esposizione degli elementi nella pagina. Questi sono gli elementi per agevolare la navigazione in maniera facile, chiara e inclusiva. Soprattutto quando gli utenti sono Over75. L’app deve essere infatti accessibile, per tutti. Deve consentire di ingrandire i caratteri, abilitare una modalità di rappresentazione dei grafici dedicata ai clienti ipovedenti e di ottimizzare la leggibilità.

Un altro parametro da prendere in esame è l’utilizzo della voce e la presenza guida per eseguire operazioni sui propri conti e carte. Attraverso il motore di ricerca, è così possibile semplificare la ricerca dei documenti e delle informazioni nell’app di home banking.

Altra funzionalità chiave è il salvadanaio, per imparare a risparmiare (in vista di un acquisto importante, accedere a un mutuo eccetera).

I prestiti

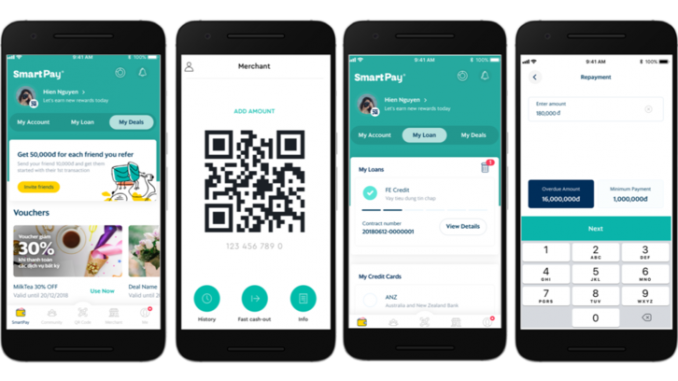

Via app è possibile chiedere prestiti, dopo aver effettuato simulazioni per trovare il prestito su misura. Ogni app ha le sue formule per le richieste di finanziamento: prestiti istantanei per i correntisti pre-valutati, titolari di un rapporto da almeno 6 mesi e con il servizio di home banking già abilitato.

Alcune banche offrono prestiti istantanei: la valutazione è immediata, non è necessario fornire la documentazione del reddito, essendo i finanziamenti riservati a titolari di un altro prodotto di credito (come una carta di credito) che accreditano i propri emolumenti sul conto in maniera continuativa e i cui requisiti di merito creditizio sono già noti.

App di home banking: vantaggi e casi d’uso

I vantaggi sono numerosi: evitare di fare la fila in filiale o perdere tempo anche con un appuntamento, la velocità, le performance, la customer experience, la sicurezza e la privacy.

Le applicazioni di home banking si utilizzano per effettuare un giroconto o un bonifico (anche istantaneo o ricorrente), pagare un bollettino o tasse (C-Bill) o un Mav delle spese condominiali, verificare i movimenti sul conto bancario e con la carta di credito associata, ma anche controllare i pagamenti ricevuti, chiedere prestiti (anche istantanei).

Ma in realtà le app offrono anche le funzionalità salvadanaio, per imparare a risparmiare (in vista di un acquisto importante, accedere a un mutuo eccetera) e numerose altre opzioni chiave.

Fra i trend più consolidati, c’è il Buy Now Pay Later (Bnpl) che consente al consumatore finale di comprare un bene (o servizio) subito, pagandolo a rate. Gli attori sono Klarna e Scalapay, ora anche Apple Pay, ma il servizio sarà sempre più mainstream.

App di home banking per la fatturazione elettronica delle aziende

La fatturazione elettronica, obbligatoria per tutti i possessori di partita IVA dal primo gennaio 2019 e dal primo luglio 2022 anche per i contribuenti in regime forfettario con ricavi annui superiori ai 25 mila euro, è molto comoda e utile. La usano anche tutte le imprese e i professionisti che, sul territorio italiano, cedono beni o servizi alla PA.

Per esempio, grazie a Credemtel, la banca Credem ha integrato il servizio di fatturazione elettronica in Business On, l’home banking per le aziende, per offrire così, da un unico accesso, la gestione dei conti e delle fatture.

Sicurezza e conformità nelle app di home banking

Oggi si utilizzano i Token OTP, un efficiente metodo di sicurezza informatica. Essi forniscono istantaneamente una one-time password (OTP) utilizzabile una volta sola.

Il codice è numerico (o alfanumerico): usa e getta, disponibile solo in un dato momento. Il sistema non può essere intercettato, dunque è impossibile decrittare la password OTP, accedendo all’internet banking.

L’utente si connette al portale della banca, inserendo id e password personali, e richiede la password OTP. Una volta immesso il codice fornito sul portale, il sistema reindirizza l’utente al proprio conto bancario online.

Privacy

Il Codice in materia di protezione dei dati personali si occupa invece della tutela della privacy. In particolare, l’art. 15 prevede che chiunque danneggi altri, a causa del trattamento dei dati personali, deve risarcirlo ai sensi dell’art. 2050 c.c. (esercizio di attività pericolose).

L’art.31 dello stesso Decreto stabilisce che la custodia e controllo dei dati personali, oggetto di trattamento, minimizzino i rischi di distruzione o perdita dei dati stessi, di accesso non autorizzato o di trattamento non consentito o non conforme alle finalità della raccolta. Il tutto grazie all’adozione di idonee e preventive misure di sicurezza.

Accessi non autorizzati

L’intermediario, dunque, ha l’obbligo di adottare accorgimenti adeguati a prevenire l’illecita captazione di dati, al fine di evitare accessi non autorizzati.

L’istituto di credito risponde ex art. 2050 c.c in caso di accesso non autorizzato o impiego dei dati raccolti per finalità non conformi alla legge.

La banca deve inoltre garantire uno standard di sicurezza adeguato nell’esecuzione dei pagamenti, in modo da precludere l’accesso a soggetti non abilitati al sistema. La diligenza richiesta, in tale circostanza, ha natura tecnica: “Deve essere valutata tenendo conto dei rischi tipici della sfera professionale di riferimento e assumendo quindi come parametro la figura dell’accorto banchiere”.

PSD2 e Open API

In Europa, infine, la PSD2 ha abilitato i servizi come le Open API, definendo un set di standard che facilitano l’accesso a sistemi di pagamento ad attori non bancari, favorendo la concorrenza e focalizzando l’attenzione sull’esperienza del cliente.

App di home banking per le aziende: strumenti e risorse necessarie

Oltre all’internet banking, alle aziende serve un’autentica piattaforma di servizi finanziari e amministrativi dedicati alle Pmi e ai professionisti, tutti accessibili in digitale dalle app di home banking.

Dalla fatturazione elettronica alle funzionalità per monitorare e pianificare. Un’azienda deve poter effettuare bonifici e pagamenti, ma anche effettuare il monitoraggio dell’andamento del capitale circolante dell’ impresa. L’azienda deve poter distinguere fra ciclo attivo e passivo, oltre a riconciliare i movimenti dei conti alle fatture grazie ad una dashboard sempre aggiornata.

Per avere tutto sotto controllo, deve essere possibile collegare i conti di altre banche a un unico accesso. Le imprese devono poter collegarsi ai consulenti, anche online e in video conference. Sia per per fissare un appuntamento che per ottenere tutte le risposte di cui l’azienda necessita.

L’app di home banking di classe enterprise deve prevedere multiutenze. Questa opzione permette di creare più utenti, attribuendo a ognuno poteri (informativi o dispositivi) in base al ruolo aziendale.

L’app può offrire la possibilità di importare in automatico tutte le fatture direttamente dai servizi della fatturazione elettronica in home banking, se attivi. Oppure caricarle manualmente.

L’applicazione ideale infine vanta vetrine digitali o comunicazioni tempestive, anche attraverso notifiche, per illustrare i nuovi servizi dedicati alle aziende, in modo che le imprese usufruiscano subito delle funzionalità più innovative.

Il 5G rivoluzionerà il tuo business nel 2025: scopri gli use case di successo!