Dall’Osservatorio di Abi Lab emerge lo stato del digital banking in Italia.

Oltre la metà delle banche offre l’app per smartphone, ma sono poche a disporre di app per tablet e mobile site e ancora meno quelle per wearable technology (smartwatch in primis). Ecco i dati, in sintesi, illustrati da Agenda Digitale.

Indice degli argomenti

Abi Lab fotografa il digital banking

I dispositivi digitali sono il mezzo per accedere ai servizi online facilmente, a portata di click o di touch, senza discontinuità. Adempiono a una necessità.

Secondo “Digital 2022 Italy” (We are social), in Italia il 97,3% dei cyber navigatori, nella fascia d’età tra i 16 e i 64 anni, ha uno smartphone, mentre il 92,5% lo usa per fruire dei servizi digitali. In media l’uso di internet supera le sei ore al giorno.

Le banche fanno parte dei servizi essenziali cui accedere, anzi l’ingresso di nuovi operatori fa leva proprio su queste dinamiche.

Dall’Osservatorio di Abi Lab emerge che il 57% delle banche offre l’app per smartphone, ma solo la metà dispone di app per tablet e mobile site e appena il 25% di quelle per Wearable technology (smartwatch in primis).

Gli investimenti sui canali digitali serve a migliorare la user experience (il 61% delle banche stima investimenti sul mobile maggiori rispetto al 2020, il 56% per internet banking), la vendita di servizi bancari (e non) e a rafforzare la cybersecurity.

Il 70% delle banche prevede di aumentare gli investimenti, di cui il 33% in modo significativo, nella multicanalità, per migliorare fidelizzazione clienti, agevolare le operazioni transazionali e la customer experience. Entro il 2022 sono previsti ritorni dal 40%-50% delle banche tramite mobile e internet banking.

I dettagli

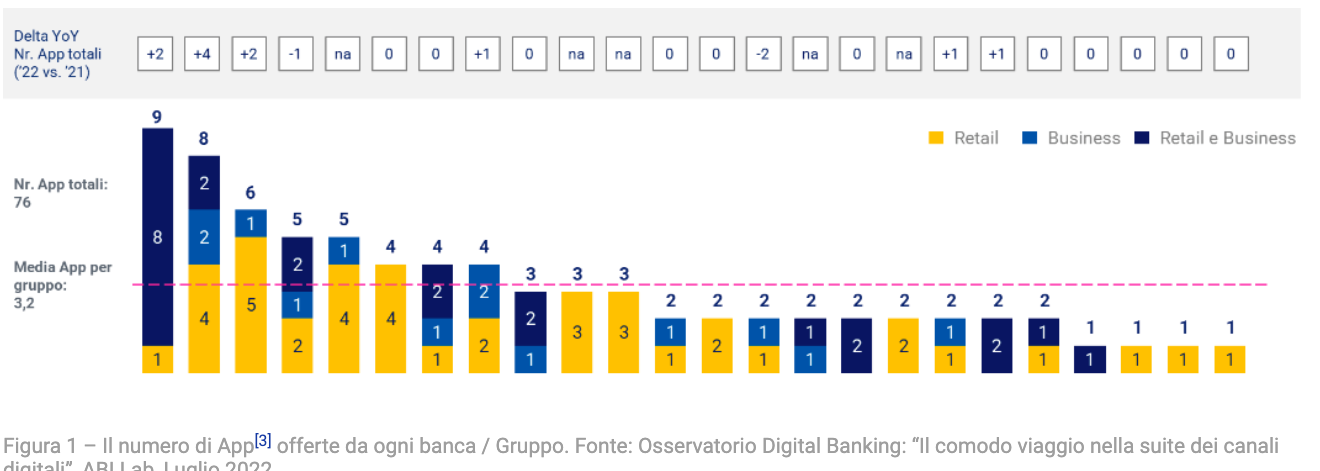

Il numero medio di app proposte dalle banche sale da 2,6 a 3: sono applicazioni pensate per servizi mirati (per esempio pagamenti, gestione carte) che vanno ad affiancarsi a quelle principali. Nel dettaglio il 63% degli istituti bancari non ha cambiato la propria offerta di app, il 26% l’ha aumentata e l’11% l’ha tagliata.

Crescono gli strumenti dedicati al Personal Financial Management che sfruttano logiche multibanca (per esempio AISP Retail e Business).

Il 21% delle organizzazioni prevede di introdurre il servizio di Account Aggregation per il cliente Retail (AISP Retail) su Mobile Banking entro il 2022. Ma l’interesse sale fino al 60%. Altre guardano al BFM (Business Financial Management).

Le banche offrono indifferentemente prestiti via Mobile e Pc (42%). Ma per i servizi connessi al credito l’internet banking è il principale canale di riferimento, così come per assicurazione e investimenti.

Aumentano le banche che offrono servizi basati su API (Application Programming Interface), dedicati ai pagamenti digitali, mentre un altro 22% vuole adottarli entro il 2022.

In particolare i servizi di Buy Now Pay Later (BNPL) prevalgono nella fase post-acquisto, grazie al canale di internet banking (32% delle banche), ma circa il 25% degli operatori intende introdurli anche su mobile banking.

Digital Onboarding

Secondo l’Osservatorio Abi Lab sul digital banking, il Digital Onboarding, il processo che permette a un lead/prospect di diventare un cliente, sottoscrivendo prodotti e/o servizi bancari vari, non esclusivamente conti correnti, comprende più fasi: quella di riconoscimento e autenticazione fino alla sottoscrizione del contratto, nel rispetto della normativa di riferimento e attraverso strumenti e canali digitali (Internet e Mobile).

Già il 60% delle banche offre oggi servizi di Digital Onboarding, ma nel corso dei prossimi anni si raggiungerà il 96% degli operatori.

Tutte le realtà offrono l’Internet Banking, ma per il 70% è il touchpoint più utilizzato dalla clientela.

I tempi medi per sottoscrivere un nuovo prodotto/servizio sono tra i 10 e i 30 minuti, dalla fase di inserimento dei dati anagrafici fino all’avviso di richiesta di apertura completata con successo.

Meno del 30% delle banche prevede la sottoscrizione del conto corrente come primo prodotto nell’instaurazione di un rapporto con un nuovo cliente. Ma conti (corrente e deposito) e le carte (di debito e prepagate) sono i prodotti più richiesti al primo contatto, soprattutto via internet banking.

Ruolo dell’identità digitale

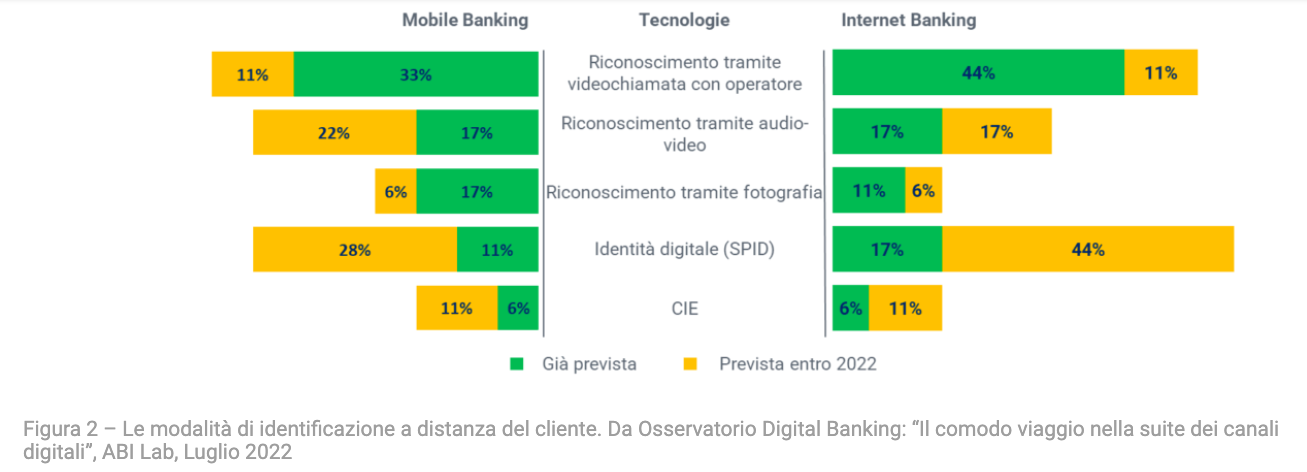

Per prestiti e mutui, l’identità digitale sta acquistando un ruolo crescente per l’identificazione a distanza, Il riconoscimento basato sull’interazione con l’operatore avviene via internet banking (44%) o attraverso mobile banking (33%). Entro il 2022 la introdurrà il 61% delle banche mediante internet banking e dal 39% tramite mobile.

La verifica dei documenti dei clienti passa dall’interrogazione automatizzata di provider esterni (il 68% delle banche la implementerà nei prossimi anni) e dai controlli antifrode automatici (48%).

Le alleanze con il Fintech

Entro il 2022, il 73% stima che adotterà iniziative di cross/ up-selling, sia per mobile che internet banking, per sviluppare servizi di digital banking.

La priorità si sposta sul journey del cliente, dall’ingaggio fino alla vendita: Digital Onboarding, sottoscrizione documenti, identità digitale, fino alla consulenza finanziaria da remoto e al Digital Lending.

Oltre la metà delle banche ha già siglato alleanze con le Fintech, mentre un ulteriore 20% ha intenzione di attivare le partnership nel prossimo futuro, per accelerare il time-to-market.

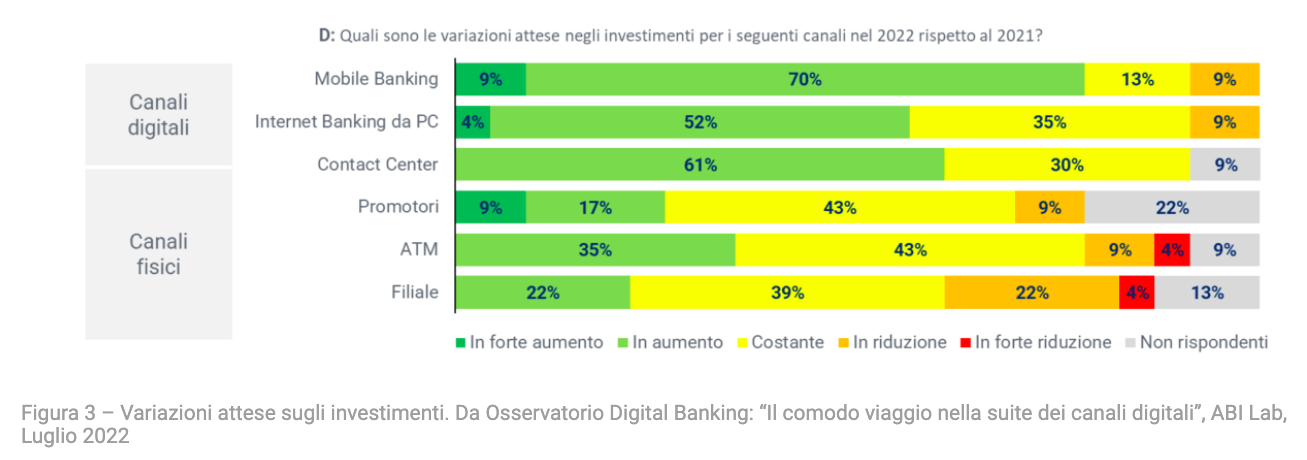

Sul canale mobile, il 70% delle banche vede investimenti in crescita e un 9% in forte accelerazione. Invece l’internet banking cresce meno (56% in crescita, di cui un 4% in forte aumento). Il 61% degli istituti prevede più investimenti nei contact center.

Nelle aspettative di medio-lungo periodo, i ricavi da remote selling e cross-up selling acquisiscono un peso rilevante.