Quando si parla di finanza, innovazione e user experience, l’espressione open banking è ormai sulla bocca di tutti. Ma cosa significa davvero creare ecosistemi di soluzioni, servizi e modelli di business che permettano alle banche di affrontare lo scenario che verrà a delinearsi con l’applicazione della PSD2? La direttiva comunitaria sui pagamenti ridefinisce il ruolo degli istituti e dei fornitori di strumenti di digital payment: sulla spinta delle nuove regole le operazioni bancarie e il concetto stesso di banca – anche nell’accezione più evoluta di banca omnicanale – possono ora evolvere in una serie di proposizioni e piattaforme capaci di offrire ai clienti esperienze unificate, ma soprattutto intuitive, a prescindere dai punti di contatto che saranno utilizzati per effettuare pagamenti e transazioni. Si arriva addirittura a enunciare una bank as a platform, evocando le modalità di erogazione di servizi e la flessibilità tipica del Cloud, che abilita la fruizione delle applicazioni a prescindere da chi le fornisce – spesso all’interno di marketplace accessibili da chiunque – e contestualizzandole in situazioni d’uso peculiari.

Le banche italiane, con le loro infrastrutture legacy, le loro intricate procedure burocratiche, le loro organizzazioni stratificate possono davvero raggiungere questo risultato? Devono farlo. Da una parte lo esige il mercato, che si sta sempre più globalizzando e frammentando, con player locali ed esteri che irrompono sullo scenario competitivo proponendo servizi che rappresentano la naturale estensione delle esperienze d’uso consolidate sui social network. Dall’altra cresce rapidamente la domanda di servizi innovativi: clienti e utenti sono sempre più attratti dalla possibilità di fare acquisti con un semplice tap sullo schermo dello smartphone. Poco importa chi offrirà loro questa opportunità, collegando – come consente di fare la PSD2 – ai conti correnti applicazioni di instant e mobile payment. Potrebbe trattarsi di colossi come Google, Amazon, Facebook e Apple, che dall’alto delle proprie soluzioni integrate possono generare una customer journey a tutto tondo su interi ecosistemi (che nel caso di Apple sono estesi fino ai dispositivi che i consumatori hanno in mano), oppure di scattanti startup fintech che, agganciandosi tramite open API agli istituti finanziari e a piattaforme di e-Commerce affermate, riescono a colmare i gap di esperienze d’uso imperfette sprigionando nuovo valore per l’utente finale. O ancora, a giocare questo ruolo, potrebbero essere proprio le banche. Approfittando del vantaggio competitivo di cui dispongono nei confronti dei nuovi entranti e soprattutto mettendo a frutto la conoscenza profonda che hanno del mercato, sia sul fronte delle competenze e del rapporto fiduciario costruito negli anni, sia soprattutto facendo leva sul patrimonio informativo relativo ai clienti. Senza dimenticare la capacità di spesa in innovazione.

Indice degli argomenti

L’Italia è pronta alla rivoluzione dell’open banking. Ma le banche?

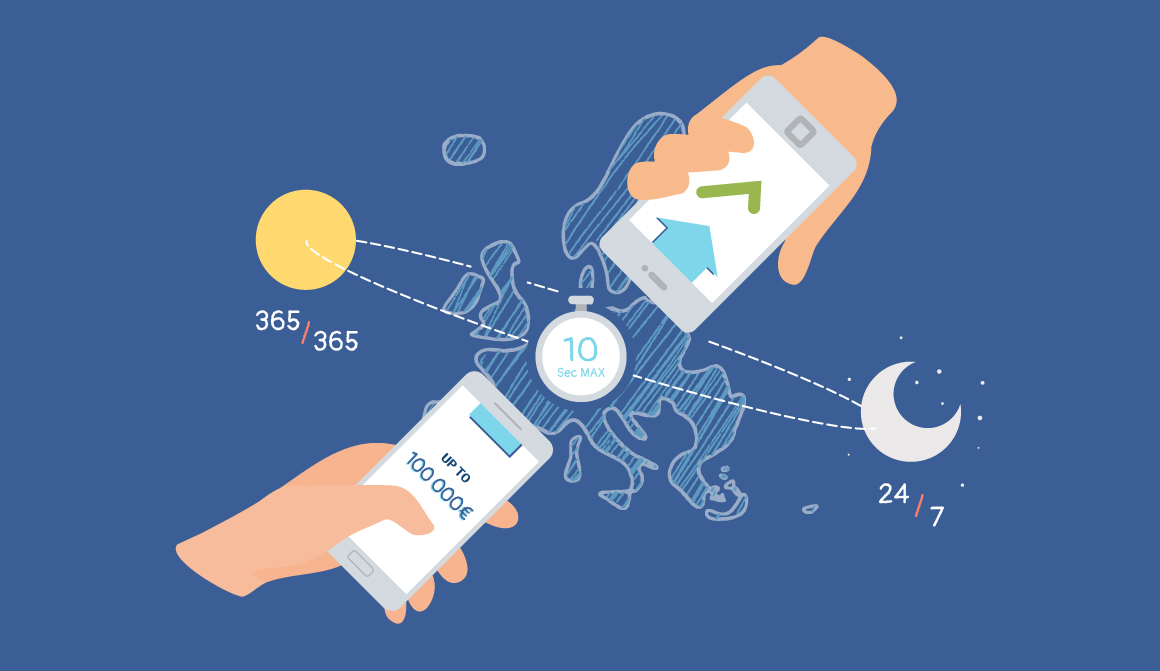

Che lo scenario sia in pieno fermento è dimostrato dai risultati di diverse ricerche. Secondo l’Osservatorio Fintech & Digital Finance del Politecnico di Milano nel corso del 2017 il 16% degli italiani ha utilizzato almeno un servizio Fintech e il 56% dei clienti bancari accede ai servizi del proprio istituto da PC, tablet e smartphone. La banca del futuro dovrebbe offrire per il 54% del campione analizzato dalla ricerca servizi di base gratuiti, per il 37% velocità nel completare le operazioni e nel rispondere ai problemi, mentre un intervistato su tre vorrebbe maggiore trasparenza sugli investimenti e una disponibilità dei sistemi 24/7. Come facilmente intuibile, le banche ricoprono un ruolo centrale nell’erogazione di servizi finanziari: godono delle preferenze degli italiani per quanto riguarda la gestione dei risparmi (67%), i finanziamenti (57%) e i pagamenti in mobilità (47%), anche se rispetto a quest’ultima voce sono superate dai siti di e-commerce e devono condividere il secondo gradino del podio con supermercati e Poste. Un’indicazione importante arriva quando si valutano le fasce d’età considerate nell’indagine: per i Millennials le banche performano meno bene nel mobile payment (42%), perdendo terreno rispetto a siti di e-commerce (57%) e supermercati (52%). La percezione dei Millennials rispecchia in qualche modo l’evidenza emersa da una ricerca svolta da Microsoft e Efma e dedicata proprio al modo in cui le banche stanno preparandosi alla PSD2. Il 49% degli istituti sostiene di non essere tecnologicamente pronto ad adeguare i propri sistemi alle opportunità offerte dalla direttiva, anche se il 68% afferma di aver predisposto un piano per farlo entro il prossimo biennio. Il restante 32% invece non lo pianifica affatto. E questo in un contesto in cui il mobile proximity payment registra in Italia già oltre 70 milioni di transato, trainato proprio dalla crescita dei servizi basati sul conto corrente. Entro il 2020 il transato potrebbe crescere fino a un valore compreso tra 3,2 e i 6,5 miliardi di euro. Se ne deduce che, sia che ci si trovi in ritardo sia che latiti qualsiasi tipo di iniziativa o interesse, il rischio per le banche non cambia: in gioco c’è la perdita di contatto con i propri clienti, che pur mantenendo attivi i conti correnti possono scegliere di accedervi attraverso i servizi di digital payment forniti dalle terze parti. Che inevitabilmente occuperanno la parte più interessante della catena del valore che verrà a formarsi. D’altra parte il panorama tricolore contempla già 51 grandi operatori internazionali che oggi offrono 120 soluzioni finanziarie, mentre le startup innovative tra il 2014 e il 2017 sono state in grado di raccogliere finanziamenti per 25 miliardi di dollari.

Investimenti, Engagement e Impact investing: alcune delle 7 strategie del Finance. Scoprile tutte!

Servizi evoluti all’interno di un ecosistema aperto, così nasce la bank as a platform

Che l’innovazione arrivi per lo più dal fronte delle startup è innegabile. Ma ciò non toglie che anche le banche tradizionali possano votarsi alla creazione di nuovi servizi e modelli di business, evolvendo verso un approccio digital banking e sviluppando piattaforme aperte in grado di accogliere in una logica win-win gli strumenti e le user experience implementate dai cosiddetti TPP (Third Party Provider). Una strategia del tutto coerente con le aspettative del mercato: secondo un’indagine realizzata da Deloitte, nel 56% dei casi i consumatori continuano a preferire come aggregatori di servizi finanziari le banche alle startup. E la percentuale cresce fino al 62% se si restringe il campione alla popolazione di età superiore ai 65 anni. Consapevoli del fatto che in ogni caso le regole del gioco sono cambiate per sempre, e che una frammentazione dell’offerta sarà inevitabile, gli istituti finanziari devono trasformarsi in hub capaci da una parte di offrire un’esperienza omogenea e un touch point univoco ai clienti, che potranno così accedere a ciascun aspetto della propria vita finanziaria (e non solo) da un’unica interfaccia, dall’altra di stimolare il mondo Fintech verso la ricerca e lo sviluppo di soluzioni sempre più efficaci, collaborando in un’ottica data-driven.

La parola d’ordine è open innovation. L’esperienza delle banche rispetto alla conoscenza del mercato e della clientela oltre che in termini di compliance normativa rappresenta un punto di grande attrattiva per le giovani imprese che si stanno affacciando sul panorama finanziario. D’ altra parte la spinta innovatrice delle Fintech è linfa vitale per le organizzazioni tradizionali che faticano a trovare lo slancio per elaborare nuovi modelli di business o che non hanno ancora sviluppato al proprio interno un dipartimento tecnologico in grado di esplorare le opportunità offerte dalle tecnologie digitali. Nell’ambito dei nuovi servizi delineati dalla PSD2 (avvio di una operazione di pagamento tramite Payment Initiation Service Provider, consultazione delle informazioni aggregate dei conti detenuti tramite Account Information Service Provider e controllo fondi tramite Card Issuer Service Provider) la collaborazione tra banche e startup fintech può esprimersi in una moltitudine di occasioni per sviluppare approcci inediti al cliente attraverso l’apertura dei sistemi e la condivisione di piattaforme e dati. A seconda delle priorità strategiche dei gruppi finanziari, le soluzioni sviluppate in tandem con gli altri player possono aiutare l’organizzazione a contenere i costi nell’elaborazione e nell’erogazione di servizi innovativi, ma anche a creare efficienza unificando la visione sulle attività e sulle esigenze del cliente e del prospect. È proprio a partire da questo punto di osservazione privilegiato che si possono identificare profili sempre più accurati e predisporre azioni mirate di acquisition e retention, proponendo per esempio opzioni e promozioni personalizzate sulla base degli effettivi desiderata della persona.

La PSD2 è una strada obbligata, ma sta alle banche scegliere come percorrerla

A seconda della prospettiva e della profondità che la banca intende assumere sul mercato che si sta venendo a formare, ci sono quattro ruoli che possono essere interpretati alla luce delle regole introdotte dalla PSD2. Il requisito minimo è quello della compliance normativa, e comporta comunque investimenti da dedicare all’adeguamento delle procedure, dei processi e dei contratti con la clientela per garantire l’accesso ai servizi di back-end da parte di terze parti o di altri istituti. Scegliere di fungere da aggregatore significa invece riuscire a integrare le informazioni su clienti (propri e di altre organizzazioni) per abilitare operazioni di pagamento anche a partire dai conti attivati presso i competitor. Un ruolo che si confà specialmente alle banche di piccole e medie dimensioni, che possono ampliare il portfolio dei propri servizi e proteggere meglio la customer base nel nuovo scenario competitivo. Diventare aggregatore vuol dire indirizzare investimenti di carattere commerciale per sviluppare prodotti e modelli di revenue aggiuntivi ai servizi di pagamento, attivando partnership con terze parti, a partire proprio dalle startup fintech per ridurre i costi di sviluppo e innovazione e velocizzare il roll out commerciale delle nuove soluzioni. Scegliendo di trasformarsi in una piattaforma, una banca punta a rivoluzionare il proprio core tecnologico secondo la logica dell’open API e delle economie di scala, offrendo alle terze parti che vogliono innestare nella nuova architettura i propri servizi un ambiente sicuro, flessibile e ad alte prestazioni. C’è infine il posizionamento dell’aggregatore come piattaforma, adatto agli operatori trasversali che intendono offrire a player minori la facoltà di accedere a payment engine potenti e affidabili, con un’infrastruttura compliant alla normativa capace di sostenere lo sviluppo di prodotti e modelli di pricing evoluti. In questo caso più che mai è fondamentale la creazione di un ecosistema di partner che garantiscano l’interconnessione tra i vari istituti.

Muoversi con tempestività e scegliere quale ruolo si intende assumere nel mondo dei servizi finanziari che verrà è fondamentale per non essere travolti da una rivoluzione che all’estero è già in atto e che è destinata a interessare da vicino anche il mercato nazionale: il gruppo olandese Ing ha per esempio annunciato l’estensione in Italia dei servizi abilitati da Yolt, aggregatore di account bancari, che in Gran Bretagna ha in pochissimo tempo già messo insieme oltre 300 mila utenti registrati. Yolt si aggiungerà alla piattaforma offerta in collaborazione con la fintech americana Kabbage, che eroga prestiti istantanei alle piccole e medie imprese. In Italia si può invece citare il caso Banca Sella, che ha dato vita alla piattaforma aperta Fabrick, la quale, sposando la logica dell’open banking e dell’open innovation, ha già integrato una cinquantina di player a cavallo di fintech e corporate internazionali come Axerve, Codd&Date Hype, Kubiquem dPixel, Innoblue, e Vipera. Fabrick consentirà ai soggetti che vorranno aderire conformità ai dettami della PSD2, architetture white-label per la realizzazione di servizi bancari, compresi i sistemi di gestione dei pagamenti innovativi a cavallo tra on line e mobile. La rivoluzione dunque è già partita, ora bisogna cominciare a cavalcarla.